Think IT寄稿記事 第4回「ベンチャーデット」という資金調達手段 ITエンジニアのための起業ファイナンス

第4回の今回は、「ベンチャーデット」という資金調達手段 について解説します。

目次

はじめに

前回の「スタートアップ企業の成長を支える柔軟な資金調達手段」の項でも触れたように、起業を目指すITエンジニアにとって「デットファイナンス」や「レベニュー・べ-スト・ファイナンス(RBF)」は、資金調達のための具体的手段として、アーリーからミドル・レイターステージの幅広いスタートアップ企業に適しており、エクイティファイナンスとも併用できます。そこで今回は、ベンチャーデットとRBFに焦点を当てて、それぞれの特性やそれらを取り巻く環境などについても触れながら、具体的な使用事例やその効果などについて詳しく見ていきます。

新たな資金調達手段の広がり

ここ数年で利用が定着してきた調達手段には、ベンチャーデットやRBFの他に、トランザクションレンディングやクラウドファンディングなど、様々な形態があります。

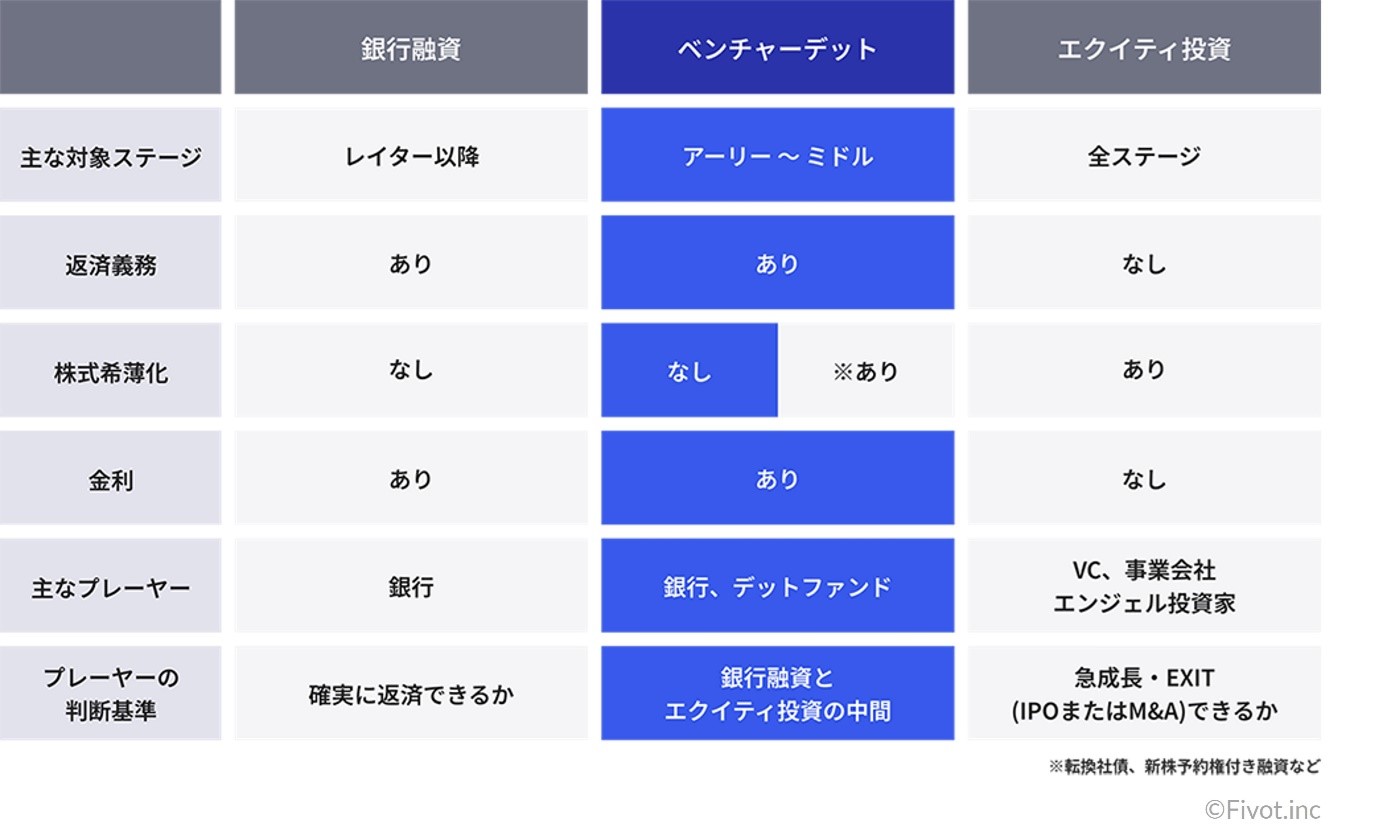

まず、新しいファイナンス手法が広がっている背景を説明します。前提として、これらの調達手法は銀行融資とは異なる観点も取り入れ審査を行っています。ファイナンスの種類や貸し手によってその内容は様々ですが、例えばベンチャーデットでは一般的に成長性が重視され、収益力が十分でない企業に対しても門戸が開かれています。従来の銀行融資では調達が難しいステージにあるスタートアップ企業等にとっては、貴重な調達手段です。特にベンチャーデットやRBFの場合には、会社の支配権を保持しながらの資金確保を可能とし、エクイティファイナンスを補完する形で利用が広がっています。

また、環境の変化として、政府がスタートアップの育成と支援を積極的に取り組むべく、2022年に「スタートアップ育成5か年計画」を発表しています。そうした流れも受け、ベンチャーデットの提供者は増加傾向にあります。従来はスタートアップへの融資に消極的だった日本の銀行もベンチャーデット市場に参入しているほか、大手銀行はスタートアップと共にファンドを設立し、スタートアップのグロースステージに焦点を当てた融資を行っています。また、全国の金融機関からの出資を受けてスタートアップを支援しているベンチャーキャピタル(VC)もいます。このような新たな貸し手は、スタートアップ企業の特性やエコシステムを深く理解し、より柔軟な形で資金を提供しています。

ベンチャーデットやRBFの拡大にはマクロ的な要因も絡んでいます。低金利が続いている日本においては、デットでの調達は魅力的な選択肢です。また、エクイティの調達環境はマクロ経済や市場の流動性、業界トレンドなどの外部環境にも左右されやすい面がありますが、調達の選択肢が増えることでエクイティファイナンスのタイミングを計ることや、エクイティ調達額の不足分をデットファイナンスで補完するなど、資金繰り面をサポートします。

新たなファイナンス手法の充実は、ビジネスが成熟している企業にとっても調達手段の多様化をもたらしますが、特にこれまで調達手段が限られていたスタートアップ企業にとって果たす役割は大きいと言えます。

ベンチャーデットについて

ベンチャーデットとは

ベンチャーデットは、欧米では“Venture Debt”と呼ばれ広く認知されており、スタートアップ企業にとって有力な調達手段として一定の市場規模を有しています。

国内でも利用が増えており、特にスタートアップ等の急成長を実現しようとする企業を対象としています。転換社債や新株予約権付融資等、エクイティとデット両方の性格を持った金融商品の総称として親しまれていますが、最近では新株予約権を必要としないものも増えています。通常、VCからのエクイティファイナンスと組み合わせて利用されることが多く、企業の成長を加速するために使用されます。

ベンチャーデットの主な特徴は、以下の通りです。

- 借入期間が比較的短い:通常、数ヶ月から数年の間で返済が求められる

- 返済方法:一括または分割払い。分割払いの場合には、据え置き期間が設定されることもある

- 利息が高め:銀行融資と比べて利息が高く設定されるが、株式の希薄化を避けられるためエクイティと比較すると低コストと見ることもできる

- 新株予約権:一般的に、借り手企業は貸し手に新株予約権を付与するが、新株予約権を条件としないベンチャーデットもある

- 企業の成長ステージに適応:黒字化など収益が安定する前のステージにある企業にとっても選択肢となる

ベンチャーデットの利用事例

実際に、どのような形でベンチャーデットが使用されているのか、いくつか事例を見てみましょう。

A社:ソフトウェア企業、BtoBビジネス

事業はシードラウンドが終わったタイミングであり、一定水準のランウェイは確保されていました。しかしながら、ランウェイを伸ばしてPMF(プロダクトマーケットフィット)の検証の実施が必要とされるフェーズであり、そのためには追加の調達が必要でした。

エクイティとデットのバランスを重視され、特に小型の資金調達においては株式の希薄化は避けたいとのニーズに合致するベンチャーデット(新株予約権の付与なし)を選択されました。調達資金は主に人件費やPMFの仮説検証のためのコストに充当。早い段階での資金確保により、計画的な事業運営を実現されました。

A社事例の詳細はこちら

B社:HR Tech企業、BtoBビジネス

事業はグロース期に入っており、ランウェイは一定水準確保され、資金繰りに問題はない状況でした。しかしながら、外部のエクイティ調達環境を見ると環境の悪化が懸念され、新たな調達でランウェイを伸ばし、次回のエクイティファイナンスのタイミングをある程度自社でコントロールできるような状態を作ることが理想的とされていました。

また、同時に新規事業を検討されているタイミングでもあり、新規事業のための時間を創出するという意味でもデットでランウェイを一定確保するということが重要であったため、ベンチャーデットを活用されました。

B社事例の詳細はこちら

レベニュー・ベースド・ファイナンス(RBF)について

レベニュー・ベースド・ファイナンス(RBF)とは

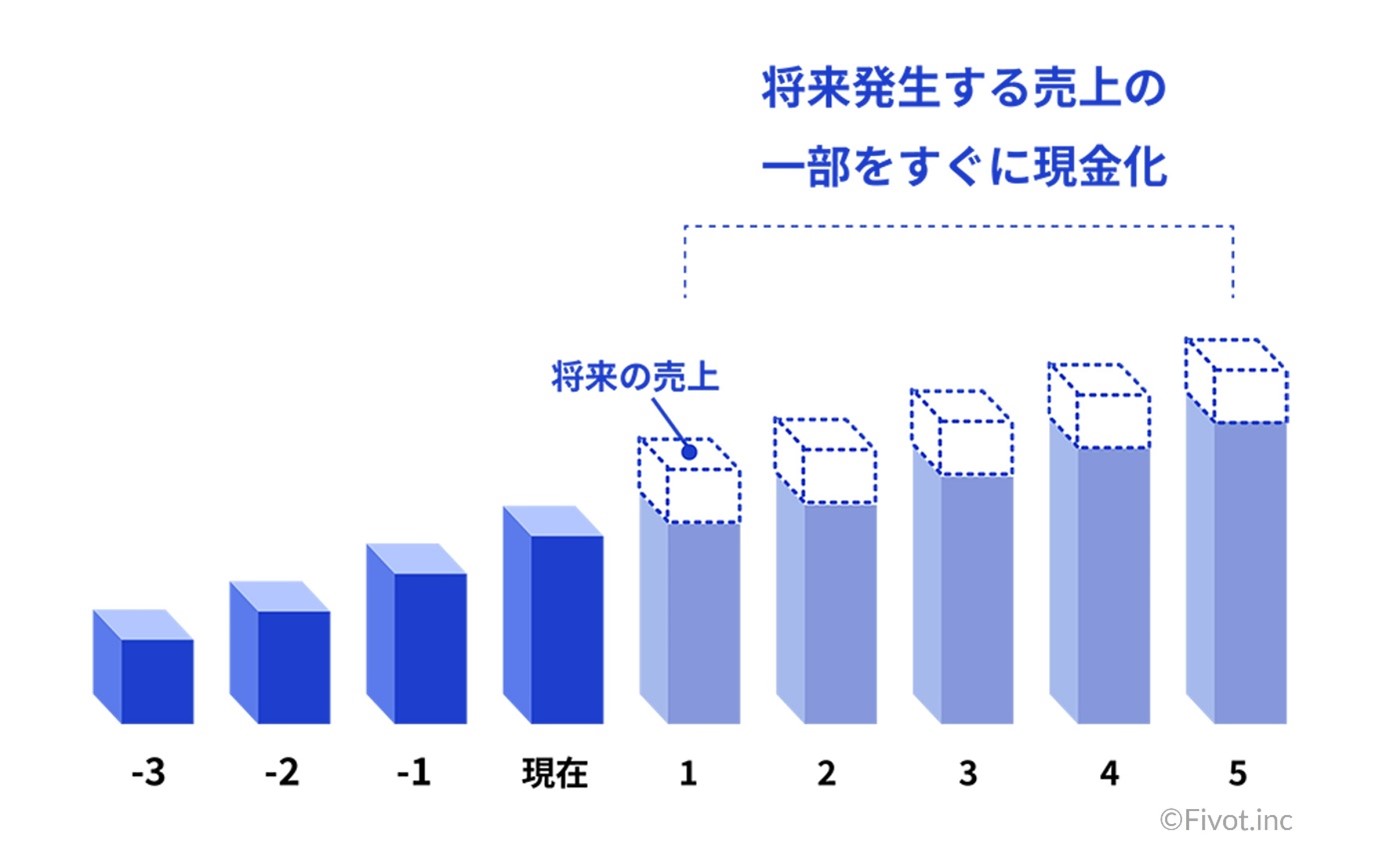

RBFとは、将来発生する売上を先に現金化して資金調達する手法です。キャッシュフローが不安定なスタートアップや成長企業に適しています。将来の売上予測を基にファイナンスするため、特にサブスクリプションなどの継続的な収益モデルを持つビジネスでは親和性が高く、SaaS企業やEC企業で多く利用されています。一般的なベンチャーデットと同様に個人保証や不動産担保が不要で、株式の希薄化も起こらないため、スタートアップにとって魅力的な選択肢となっています。

RBFには固定型と変動型の2種類があり、返済方法にて区分けされます。固定型の場合、予め定められた金額を一定期間で支払う方法です。返済額が一定のため、資金繰り計画を立てやすいといったメリットがあります。一方、変動型の場合には、売上の一部を返済に充当するなど、調達企業の収益を基に毎月の返済額を変動させる方法です。調達側にとっては、特に収益が低いときには返済額も低くなるため、返済負担を抑えることができますが、その分返済期間が長くなり利息の負担が増えます。

RBFの利用事例

A社:IoTハードウェア企業、BtoCビジネス

サブスクリプション型のビジネスで、その解約率は低く抑えられていました。一方で、顧客単価は高くないため、顧客獲得コストがペイバック(継続売上の合計が獲得コストを超えること)するまでに時間を要する状況でした。また、大手企業との協業について検討を開始していたため、財務基盤を強化したいとのニーズがありました。将来の売上が確度高く予測可能である点を生かして、事業の将来性を担保に調達できるRBFを利用されました。

A社事例の詳細はこちら

B社:SaaS企業、BtoBビジネス

既存ビジネスではキャッシュフローが生まれていましたが、既存ビジネスから新規ビジネスへシフトさせていくタイミングで、追加の資金調達を検討されていました。エクイティファイナンスに向け動かれていましたが、調達までに時間がかかる可能性が高いため、他の手段で手許のキャッシュを厚くしておきたいとのニーズがありました。リスクヘッジ的な使用ではありましたが、手許資金を厚くすることで資金繰りにおける心理的な負担も軽減され、エクイティ投資家とも腰を据えて交渉することが可能となりました。調達資金は主に開発投資に充当、効率的な事業成長を実現されました。

B社事例の詳細はこちら

おわりに

今回は、ベンチャーデットとRBFに焦点を当て、その特徴や活用事例について詳しく見てきました。日本のスタートアップエコシステムにおいて、これらの新しい資金調達手段は急速に注目を集めており、従来のエクイティファイナンスを補完する重要な選択肢となっています。

ベンチャーデットやRBFはスタートアップ企業に柔軟な資金調達の機会を提供し、成長のための資金と時間を確保しつつ、株式の希薄化を最小限に抑えられるという大きな利点があります。特に収益が安定し始めた成長期の企業にとっては、これらの手法が有効な選択肢となり得ます。また、エクイティ調達の間のつなぎ資金としての役割も果たすことができ、企業の資金調達戦略に新たな可能性をもたらしています。

一方で、これらの資金調達手段にはそれぞれ特有のリスクや制約も存在します。例えば、返済義務がある点ではエクイティファイナンスと比べ、負担となる可能性があります。そのため、企業は自社の財務状況や成長戦略を慎重に分析し、最適な資金調達手段を選択することが重要です。

本記事が日本のスタートアップエコシステムの発展に少しでも貢献し、ITエンジニアの皆さんにとって有益な情報源となることを願っています。また、継続的な情報収集と分析を通じて、市場で競争力を持ち、革新的なビジネスを展開していくことを期待しています。

記事はこちらからもご確認いただけます。

Fivot「Flex Capital」はスタートアップ企業様向けの新たなデットファイナンスを提供します

Fivotは、スタートアップ企業のためにデットファイナンスである「Flex Capital」を提供しています。審査は最大2週間で最大3億円の融資が可能です。

詳しい情報は以下からご覧ください。

- Flex Capitalへの問い合わせなどは以下を参照ください

- 運営会社:株式会社Fivot

- 法人向け資金調達サービス:Flex Capital