Think IT寄稿記事 第2回「多彩な資金調達手段と適切な選び方【前編】」ITエンジニアのための起業ファイナンス

目次

はじめに

多くのITエンジニアが事業を立ち上げた後、避けては通れないのが資金にまつわる課題です。特に成長期には、資金不足という壁に直面することがよくあります。しかし、適切な資金調達の知識と戦略があれば、この壁を乗り越えることは十分に可能です。

資金調達は、企業の成長を加速させる重要な要素です。ただし、その方法は1つではありません。大きく分けて「借入(デットファイナンス)」と「出資(エクイティファイナンス)」があり、さらにその中にも様々な選択肢が存在します。それぞれに特徴があり、メリットとデメリットを併せ持っています。

適切な資金調達手段を選ぶことは、スタートアップの成功に直結する重要な意思決定です。単に資金を得るだけでなく、事業の方向性や成長スピード、さらには経営の自由度にまで影響を与える可能性があります。

そこで今回は、ITエンジニアが起業するに当たり、どのようにして戦略的に資金調達手段を選ぶのか、という観点で解説していきます。これから起業しようとしているITエンジニアの皆さんが資金調達の選択でつまづかないよう、各調達方法のメリット・デメリット、準備すべき事項、そして成功のためのポイントを説明していきたいと思います。

会社の将来像を描く:上場か売却、もしくは長期経営

起業する前に決めるべきことは、あなたの会社の将来像を具体的にイメージする、ということです。具体的に言うと、以下の3つの選択肢の中から方向性を決めておきます。

- 会社を大きく成長させて株式市場に上場する道

- 会社の価値を高めて、大手企業などに売却する方法

- 安定した経営を続け、長期的に自分でコントロールする選択

予め具体的な会社の将来像を設定することは、起業後に適切な資金調達の戦略を立てやすくなります。例えば、短期間での急成長を目指す場合は大規模な資金調達が必要になるかもしれません。一方、着実な成長を目指す場合は、より綿密な資金計画が求められるでしょう。

起業前または起業直後の段階でじっくりと時間をかけてこれらを検討し、明確にすることをおすすめします。将来像が固まれば、資金調達手段としてデットファイナンスとエクイティファイナンスのどちらを中心に資金調達計画を立てれば良いかがおおよそ決まってきます。

デットファイナンスとエクイティファイナンスは似て非なる手段なので、メリットとデメリットを理解した上で慎重に選択する必要があります。特にエクイティファイナンスは一度実行してしまうと後戻りが難しい調達手段です。まずはそれぞれの特徴から説明していきます。

デットファイナンスとエクイティファイナンス

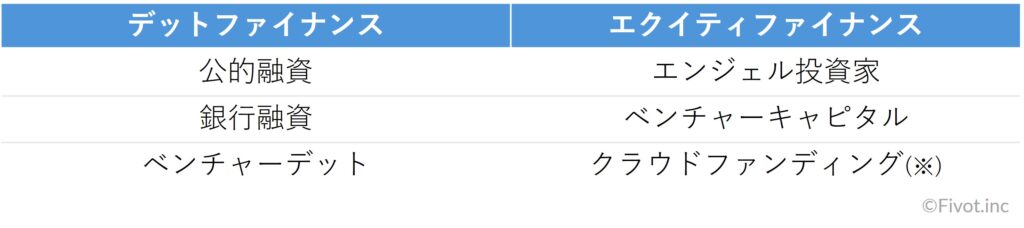

第1回でも説明した通り、主な資金調達手段には、以下のようなものがあります。

- 公的融資

- 銀行融資

- エンジェル投資家

- ベンチャーキャピタル

- ベンチャーデット

- クラウドファンディング

資金調達の方法は、大きく分けて「デットファイナンス(借入)」と「エクイティファイナンス(出資)」の2つに分類されます。上述の資金調達手段をデットファイナンスとエクイティファイナンスに分類すると下図のようになります。

(※クラウドファンディングにもいくつか種類があり、今回の場合は「株式投資型クラウドファンディング」のことを指しています)

デットファイナンスとエクイティファイナンスの違いを理解しなければ、個別の資金調達手段を選ぶことはできないので、まずはデットファイナンスとエクイティファイナンスのそれぞれの特徴を説明していきます。

デットファイナンスとは

デットファイナンスとは英語の「Debt Finance」のことで、銀行や信用金庫などの金融機関からの融資や社債発行など、貸借対照表の負債を増やすことで資金を調達する方法です。デットファイナンスは負債を利用して資金を調達するため株式の発行を伴わず、既存の株主の持ち分を保護できます。

デットファイナンスを利用するメリット

・長期的に考えるとコストが低い

スタートアップ企業が金融機関から融資を受ける場合、数%から10%程度の金利を支払う可能性があります。

・株式の希薄化を避けられる

一般的なデットファイナンスは元金の返済と利息の支払いが発生するのみで、株式の発行などが発生しないため株式の希薄化は起こりません。

・迅速な資金調達

ビジネスローンや貸金業者からの借入は、迅速に資金を得る手段として非常に有効です。銀行融資も時間がかかるとは言われていますが、一般的にはエクイティファイナンスよりも短期間で決着することが多いです。

デットファイナンスを利用するデメリット

・返済義務がある

デットファイナンス(借入金)は必ず返済しなければなりません。

・金利負担がある

借入金には契約時に決められた金利の支払いが発生します。特に高金利の借入は返済総額が増加し、企業の財務状況に大きな影響を与える可能性があります。

・財務内容が悪化する可能性がある

借入金を増やしすぎると信用リスクが高まり、次回のデットファイナンスでの資金調達が困難になる可能性があります。

エクイティファイナンスとは

エクイティファイナンスとは英語で「Equity Finance」のことで、デットファイナンスとは異なり、株式資本を増やすことで資金を調達する方法です。

エクイティファイナンスを利用するメリット

・返済義務がない

借入金と違い調達した資金を返済する必要がなく、利息の支払いも不要です。スタートアップ企業にとっては初期段階での資金繰りの心配が減り、事業に集中しやすくなるメリットがあります。

・赤字や債務超過であっても資金調達できる可能性がある

将来性があると判断されれば、現在赤字の企業でも資金調達できる可能性があります。銀行融資では難しい場合でも、必要な資金を調達できる可能性が開けます。

・経営ノウハウや人脈を獲得できる

投資家から経営に関する助言や業界の人脈を得られる可能性があります。特にベンチャーキャピタルなどの専門的な投資家は多くの企業への投資経験を持っており、その知見を活かした経営アドバイスが得られることがあります。

エクイティファイナンスを利用するデメリット

・株式の希薄化による経営権を失う可能性がある

新株発行によって経営者の株式保有割合が下がり(希薄化)、株主総会での議決権比率が下がることで、創業者や経営陣の意思決定の自由度が制限される可能性があります。

・資金調達のコストが高い

エクイティファイナンスのコストが高いと言われる主な理由は、投資家の高い期待にあります。投資家は会社の成長に応じた見返りを期待し、これには配当(利益の分配)や株価上昇による利益が含まれます。通常、この期待リターンは借入金の利息よりも高くなります。さらに、会社が大きく成長した場合、その価値の一部を投資家と分け合うことになります。これは初期段階で株式を発行したことによる「隠れたコスト」と言えるでしょう。つまり、会社の成功が大きければ大きいほど、初期の投資家に対して支払うべき見返りも大きくなるのです。

目指したい将来像に応じた資金調達手段の選び方

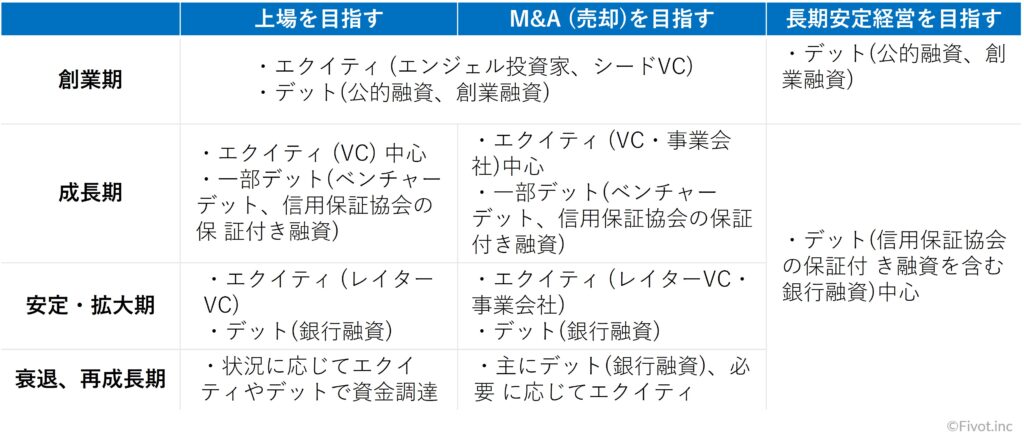

デットファイナンスとエクイティファイナンスについて理解が進んだところで、予め定めた目指したい会社の将来像に合わせた資金調達手段の選び方について説明します。

3つの将来像に対して、会社のステージごとに資金調達戦略を当てはめた場合は下図の通りです。

IPOを目指す場合とM&Aを目指す場合の資金調達戦略の違い

IPO(Initial Public Offering:上場)を目指す場合とM&Aによる売却を目指す場合の資金調達戦略は、エクイティファイナンスとデットファイナンスを選択するタイミングは似ている一方、資金調達先に求める資金調達以外の要素に違いがあります。

IPOは長期的な成長と独立経営の維持を目指すのに対し、M&Aは企業価値を高めて魅力的な買収対象となることを目指しています。M&Aによる売却を目指す企業は、自社の技術や製品に関心を持つ大手企業や業界関係者を資金調達先として選ぶことを選択肢として検討する価値はあるでしょう。

一方で、関心を持っている大手企業や業界関係者からの出資は実現せず、情報だけ取得して競合事業を立ち上げるなどのリスクを孕んでいます。コミュニケーションを取りながら、本当に信用できるのかを慎重に検討して進める必要があるでしょう。

IPOを目指す企業は、スタートアップ企業の成長を支援するノウハウやネットワークを持っているベンチャーキャピタルを中心に資金調達候補先を選んでいくことをおすすめいたします。

もちろん事業会社からのエクイティファイナンスも選択肢として排除する必要はありませんが、上述の競合リスクのほか、事業会社はベンチャーキャピタルと違って事業会社の本業とのシナジーなど、スタートアップ企業の成長だけを求めているわけではない可能性があります。

資金調達先としてベンチャーキャピタルと事業会社の違いを理解し、自社の目標に合わせて適切な戦略を選択することが重要です。

長期安定経営を目指す場合、エクイティファイナンスはできる限り選ばない

エクイティファイナンスのデメリットでも説明しましたが、外部から資金調達した瞬間にIPOやM&Aによる売却といった、いわゆるExitを意識する必要があります。長期安定経営を目指す企業がエクイティファイナンスを避けるべき主な理由は経営の自由度と独立性の維持にあります。エクイティファイナンスは新たな株主を迎え入れることで株式が希薄化し、重要な意思決定に外部からの影響を受ける可能性が高まります。

また、投資家は高いリターンを期待するため、短期的な利益や急速な成長を求めるプレッシャーが増大し、長期的な視点での経営が難しくなる場合があります。さらに、配当政策や事業戦略の変更を迫られる可能性もあり、企業の本来の理念や方針を貫くことが困難になることがあります。これらの理由から、長期的な安定性を重視する企業は可能な限りエクイティファイナンスを控え、資金調達が必要な場合は銀行融資などのデットファイナンスで調達するようにしましょう。

おわりに

エクイティファイナンスとデットファイナンスには、それぞれ独自の特徴とメリット・デメリットがあります。ITエンジニアでこれから起業しようとしている、もしくは既に起業している皆さんは、自社の成長段階、事業計画、そして長期的なビジョンを慎重に検討し、最適な資金調達方法を選択することが重要です。

適切な資金調達戦略は単に資金を確保するだけでなく、企業の成長速度や方向性、さらには経営の自由度にまで影響を与える可能性があります。そのため各調達方法の特性を十分に理解し、自社のニーズに合わせて柔軟に組み合わせることがビジネス成功への近道となるでしょう。

次回の後編では、具体的な資金調達手段について、それぞれの利点や落とし穴について説明します。資金調達は事業の成長に不可欠ですが、それ自体が目的ではありません。調達した資金を効果的に活用し、事業価値を高めていくことこそが、真の成功への道筋です。皆さんが、本連載で得た知識を活かし、自信を持って資金調達に取り組み、素晴らしいビジネスを築き上げていくことを心から願っています。

記事はこちらからもご確認いただけます。

Fivot「Flex Capital」はスタートアップ企業様向けの新たなデットファイナンスを提供します

Fivotは、スタートアップ企業のためにデットファイナンスである「Flex Capital」を提供しています。審査は最大2週間で最大3億円の融資が可能です。

詳しい情報は以下からご覧ください。

- Flex Capitalへの問い合わせなどは以下を参照ください

- 運営会社:株式会社Fivot

- 法人向け資金調達サービス:Flex Capital