フリーランスの資金ニーズに応える挑戦〜ペイトナー株式会社が描く成長戦略とFlex Capitalの役割

目次

会社とサービスについて

ーーペイトナーの事業概要を教えてください。

ペイトナーは、フリーランスや個人事業主の方向けに「オンライン型ファクタリングサービス」を提供しています。ファクタリングとは、本来であれば数十日後に入金される請求書(売掛債権)を、事業者が金融機関などに売却することで、すぐに現金化できる仕組みのことです。私たちのサービスでは、この手続きをすべてオンライン化し、最短で申込日即日の入金が可能となっています。

例えば、仕事で発生した経費の支払いや急な設備投資、生活費の補填など、フリーランスの方々は突発的に資金が必要になる場面が少なくありません。通常であれば入金を待たなければならない売上を、すぐに現金化できる点が大きな特徴です。

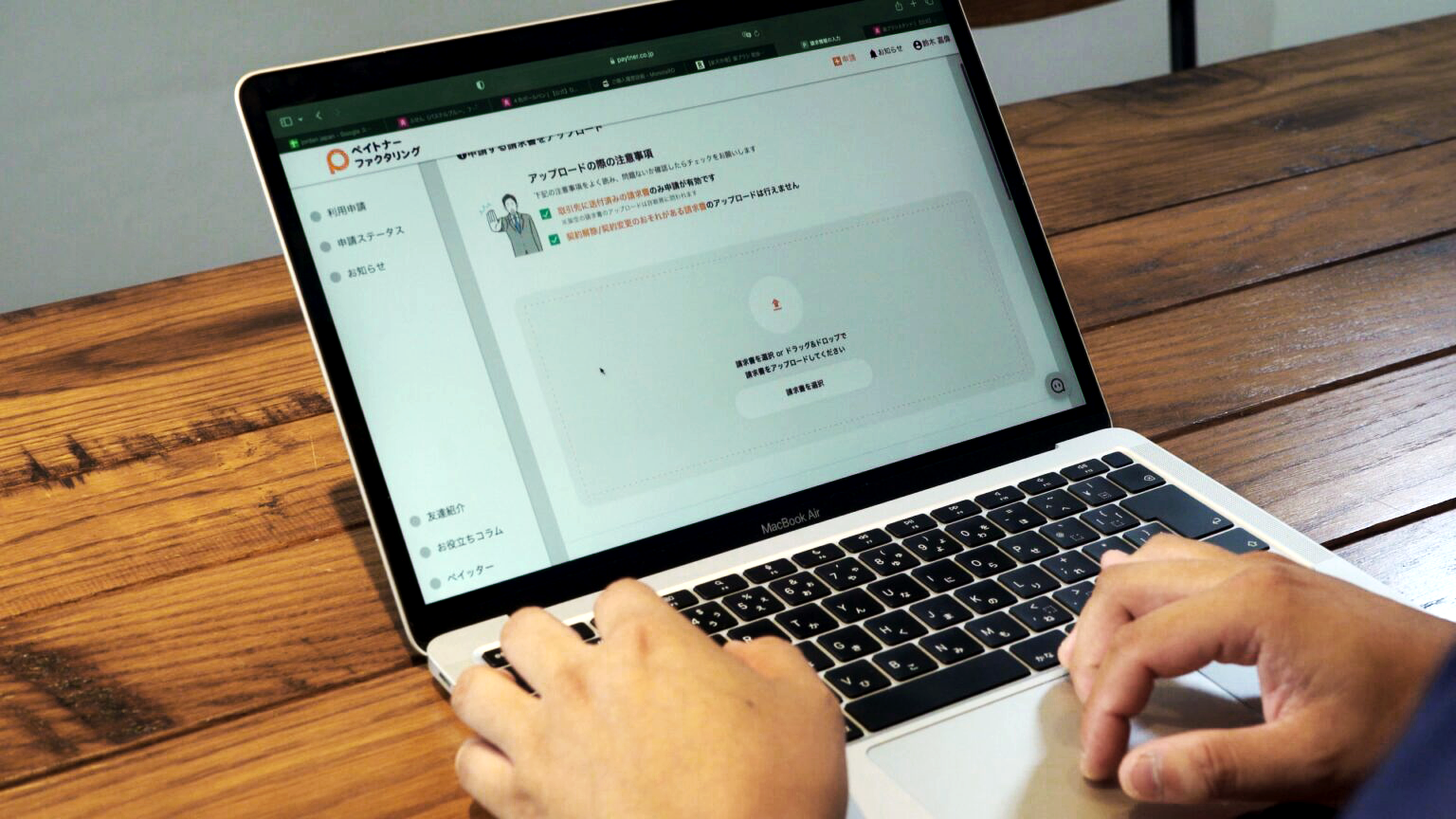

利用者の方々にとって最も重要なのは「簡単で早い」ことです。そのため、本人確認書類・銀行の入出金明細・請求書という、最低限の書類に絞って審査が可能な仕組みを整えています。手続きの煩雑さを徹底的に排除し、ユーザー体験を重視しました。

結果として、実績では90%以上の利用者が、申し込みから入金までを即日で完了(※)できています。これは「資金繰りに悩む時間を減らし、利用者が本来の仕事に集中できる環境を提供する」という、私たちの理念を体現できているものだと考えています。

(※)利用ユーザーのうち、申し込みから取引金融機関への送金依頼実施までが同日中(営業時間内)に完了している比率を集計したもの(2025年7月時点)。

- 原田裕久 | ペイトナー株式会社 CFO

- 東京大学大学院を修了後、ミドルからレイターフェーズのスタートアップ複数社でコーポレート業務全般やIPO準備実務等を担当。2023年5月に当社参画、管理部門の体制構築・IPO準備を推進するほか、各種の資金調達を主導(シリーズCのエクイティラウンド、みずほFGとの債権流動化スキーム構築等)。2024年1月より執行役員(現任)。

成長の背景と資金繰りの課題

ーーここ数年で急成長を遂げています。転機となった出来事は何でしたか。

私がペイトナーにジョインした2023年頃から、広告マーケティングの効率化が大きく進みました。CPA(Cost Per Acquisition)を低水準に抑えながら新規顧客を継続的に獲得できるようになったのです。

ペイトナーは、一度利用いただいた方が継続的にサービスを使う「リピート率の高さ」が特徴です。そのため、新規顧客の獲得は短期的な売上拡大だけでなく、将来的な安定成長にも直結します。広告投資による新規獲得と高いリピート率が組み合わさり、いわゆる“好循環”が生まれました。その結果、債権買取の取扱高(GMV:Gross Merchandise Value)は年ごとに倍増するという急成長を実現できています。

ーーそのような急成長を財務面から支えるうえで、最も大きなプレッシャーは何でしょうか。

やはり資金繰りです。私の業務の半分以上は資金調達と言っても過言ではありません。売上や利益を伸ばすことはもちろん大事ですが、資金上の制約を無視して拡大を続けると、事業はすぐに行き詰まります。

事業サイドのスピードや勢いを損なわないようにするため、GMV成長を先回りして様々な資金調達手段を常に模索しつつ、必要に応じて「一部の投資を緩めてほしい」と社内調整を図る。こうしたバランスを取ることに常に神経を使っています。

例えば、マーケティング投資を強化する際には「今、広告費をさらに○千万円追加すれば、翌四半期にGMVが△億円伸びる」というシミュレーションを描きます。しかし、その投資がうまく行ったとしても増大したGMVに対応する債権買取資金を前もって確保できなければ、せっかくの成長機会を逃してしまう。だからこそ、先回りして調達し、資金ショートを絶対に起こさない体制をつくることが私の最大のミッションです。

また、資金調達は「いくら調達できるか」という量の問題だけでなく、「どれだけ正確に予測できるか」という精度の問題でもあります。資金繰りシミュレーションやPL予測を高い精度で描き続けることが、金融機関との信頼関係を築き、結果として調達の成否を決定づけます。逆に精度を欠けば、資金調達は頓挫し、事業のスピードは一気に鈍化します。だからこそ、私は資金調達の現場で「予測の精緻化」を常に最優先に据えて取り組んでいます。

フリーランス特有の資金需要

ーーフリーランス向けサービスならではの特徴はありますか。

フリーランスや個人事業主の方々の資金需要は、法人向け金融とは全く異なる行動原理に基づいていると感じています。

例えば、当社のサービスでは請求書を即日で現金化できますが、手数料は一般的な銀行融資に比べると高めに設定されています。通常の金融的な「経済合理性」だけを基準にすれば、より低金利で調達できる融資を選んだ方が得策に見えるかもしれません。

しかし実際には、多くの利用者があえて高い手数料を支払ってでも即日現金化を選択します。その理由はシンプルで、「資金繰りに煩わされず、自分のビジネスに集中したい」からです。入金を待つことによるストレスや不安を避け、目の前の案件や新しい仕事のチャンスに集中できる環境の方が、数%のコスト増よりも価値があると考えるのです。

このように、利用者の意思決定には経済合理性だけでなく、心理的な安心感や時間的余裕といった要素が大きく影響します。だからこそ、私たちが設計する金融サービスは「効率」や「低コスト」だけでは不十分です。ユーザーの行動心理を正しく理解し、安心して事業に専念できる環境を提供することこそが、ペイトナーの使命だと考えています。

流動性管理と予測精度の向上

ーー急激な需要増にどう対応していますか。

最も重視しているのは「予測精度を高めること」です。ファクタリングは利用者からの申込件数に応じて即時の資金を用意する必要があるため、需要の急増を事前に察知できなければ、事業に大きなリスクが生じます。

そのため私たちは、マーケティングのKPIを細かく追いかけ、異常値が出た際にはすぐに検知できる体制を整えています。具体的には、月次のモニタリングで「申込件数が通常より急増していないか」「広告投入に対する反応が想定を超えていないか」を確認し、必要に応じて資金繰りのシミュレーションを修正します。マーケティング施策の変化や外部環境の影響をいち早くキャッチアップすることが、安定した流動性管理につながっています。

また、資金調達では“必要な分だけ調達する”のではなく、必ず余裕を持った金額を確保しています。これは「万が一の急増」に備えるリスクヘッジの意味合いもあります。

この2年間で、広告費の投入額と実際の流入件数の関係を高い精度で把握できるようになり、「この金額を投資すれば、どれくらいGMVが伸びるか」という予測が立てやすくなりました。結果として、金融機関への説明や資金調達の裏付けもより明確になり、リスクを抑えつつ持続的に成長できる基盤が整ったと考えています。

Flex Capitalを選んだ理由

ーーFlex Capitalを利用した決め手は何でしたか。

資金調達を検討する際には、既存の貸し手や他のRBF(Revenue Based Financing)事業者とも比較しました。そのなかで最も大きな決め手となったのは、Flex Capitalの「意思決定と実行のスピード」でした。

多くの金融機関は、審査や社内決裁に時間がかかり、借入実行までに数週間から数カ月を要するケースが一般的です。しかし、Flex Capitalは審査申し込みから審査完了までが非常に短期間で進み、これまで経験したことのない速さで契約がまとまり、すぐに融資を実行していただけました。メガバンクとの大型交渉では通常1年から2年の時間軸が必要となりますが、その間にも事業は止まることなく前に進み続けます。その「空白の期間」を埋める“つなぎ資金”として、Flex Capitalの存在は非常にありがたかったです。

スピード感はスタートアップにとって生命線とも言えます。資金調達が遅れれば、それだけ成長機会を逸してしまう可能性があります。その意味で、Flex Capitalの迅速な意思決定と実行力は、当社にとって大きな安心材料であり、成長を止めないための強力な支えとなりました。

メガバンクとの交渉とスタートアップの強み

ーーみずほフィナンシャルグループとの連携について教えてください。

みずほFGとの連携(https://prtimes.jp/main/html/rd/p/000000201.000047439.html)は、交渉開始から実際に取引が成立するまでにおよそ2年を要しました。時間だけ見ると長い印象を受けるかもしれませんが、メガバンクとの取引としては妥当な期間だと感じています。

当社のように「個人向けの債権で大きなボリュームを持つ事業者」は多くありません。その点が評価され、先方にとっても新しい市場機会として捉えていただけました。最終的には「この事業を証券化し、資本市場で金融商品化できるのではないか」という議論に発展するほど、規模の成長性を見せられたことが大きかったと思います。

もちろん、評価の基盤になったのは「事業計画の精度」と「実績」です。計画通りに成長を遂げていることを継続的に示し続けられたからこそ、2年という時間をかけて信頼を積み上げ、最終的な合意に至ることができたと考えています。

ーー 大手金融機関と連携する上で、スタートアップとしての強みと課題は何でしょうか。

強みは2つあります。ひとつは「大手金融機関がカバーしきれていない領域にリーチできること」です。私たちはフリーランスや個人事業主向けの金融サービスを提供しており、これは従来、銀行が得意としてこなかった分野です。もうひとつは「意思決定と対応のスピード」です。社内の合意形成や実行力において、大手には真似できない速さがあります。

一方で、課題も少なくありません。特に難しいのは、金融機関が求める水準に沿った「財務管理」と「コンプライアンス対応」です。IPO審査並み、あるいはそれ以上に厳しい水準を求められることもあり、その基準に応じるためには、社内の事業部門にも高い精度での対応を徹底してもらわなければなりません。スピードを強みとするスタートアップにとって、この「厳格さとの両立」は常に大きな挑戦だと感じています。

今後の展望と資金戦略

ーー今後の資金戦略をどのように描いていますか。

ペイトナーの事業は、規模が拡大するほど必要な資金も比例して増えていきます。そのため、基本戦略は借入や社債等によるデット調達の強化です。

もちろん、エクイティや、メザニンのような調達手段を利用する場面もあるかと思いますが、それはあくまで補完的な位置づけです。長期的には、極力デットで資金を賄い、成長の基盤を安定させる方針をとっています。

また、将来的には複数の金融機関によるシンジケートローン(協調融資)のスキームの導入も視野に入れています。スタートアップ向け融資としてはまだ一般的ではありませんが、こうした仕組みが広がれば、当社のように成長に合わせて大規模な資金を必要とする事業者にとって大きな追い風になると考えています。

ーー事業の今後の展望についても教えてください。

まずは国内のフリーランス向けファクタリング市場で確固たるトップシェアを築くことが最優先です。そのうえで、まだ掘り起こされていない潜在的な市場を開拓し、利用者層を広げていきたいと考えています。

ただし、私たちのゴールは「ファクタリング事業者」であり続けることではありません。フリーランスの方々は、事業の成長フェーズによって求める金融サービスが変わります。たとえば、創業初期には請求書の早期資金化が必要でも、規模が大きくなると融資やABL(Asset Based Lending)といったより規模が大きく、効率的な資金調達が必要になってくると考えられます。

ペイトナーは、こうした成長段階に合わせて「次に必要となるサービス」を提供できる存在になりたいと考えています。ファクタリングを入り口に、融資やABLといった周辺サービスへと展開し、クロスセルやアップセルを通じて、「フリーランス金融の総合インフラ」を築くことが長期的なビジョンです。

採用と組織づくり

ーー 事業が進展している中、採用を強化していますね。

はい、ペイトナーは全社的に採用を強化しております。特に、マネージャー層を担える人材の確保には力を入れていかないといけないと感じています。金融×スタートアップという特殊な領域はまだ市場に馴染みが薄く、候補者の母数も限られています。そのため、必要なスキルセットを持ち、かつスタートアップ特有のスピード感や変化に対応できる方を見つけるのは簡単ではありません。

私が統括しているコーポレート管理部門も現在10名強の規模ですが、今後の成長やIPOを見据えると、正社員数を増やすことが必須になります。特に、経理責任者などのマネジメントを担える人材は最も不足しており、採用上の最優先課題です。

ーー 採用にあたって重視しているポイントは何でしょうか。

金融サービスは厳格な管理と高いコンプライアンス意識が求められる一方で、スタートアップには柔軟性とスピード感も欠かせません。この両立ができる人材は本当に限られています。だからこそ、採用では「金融リテラシー」と「スタートアップマインド」の両方を兼ね備えているかを重視しています。

また、ペイトナーのサービスはフリーランスや個人事業主といった“これまでの金融が十分に資金需要に応えてこられなかった人々”を支えるものです。その社会的意義に共感し、自らも新しい金融インフラをつくる挑戦に参加したいと思える方にジョインしていただきたいと考えています。

ーー 最後に、メッセージをお願いします。

私たちは、フリーランス向け金融というまだ発展途上の領域で、業界をリードする存在を目指しています。そのためには、同じビジョンを持ち、共に成長を推進してくれる仲間が欠かせません。

「金融の堅実さ」と「スタートアップのスピード感」を併せ持った環境で働きたい方、そしてフリーランスの資金課題を解決する社会的なインパクトを共に生み出したい方を心から歓迎します。ペイトナーの次の成長ステージを一緒につくっていけたらと思います。

ーー 本日はありがとうございました。