「モノの価値を、みんなのものに」──個人資産をリースバックで資金化。成長を支えるファイナンスの最適解とは?

ガレージバンクの事業概要

「カシャリ」が目指す新しい金融アクセス

―― ガレージバンクの事業について教えてください。

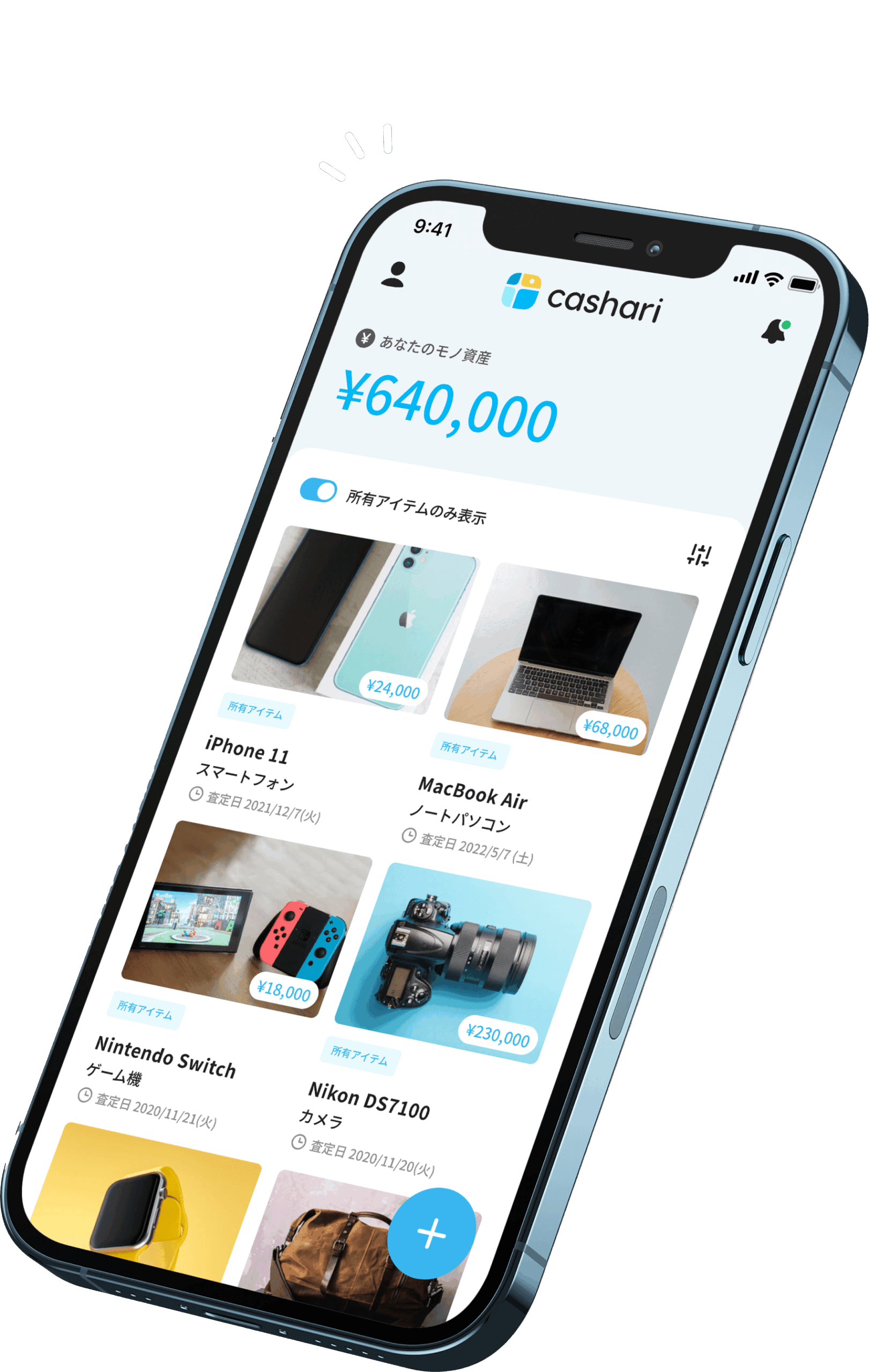

私たちは「モノの価値をみんなの”できる”に」というミッションを掲げています。主力サービスである「カシャリ」は、個人が持つ時計や家電、カメラなどの動産資産をアプリを通じて即時に査定し、その価値を資金化できるリースバックサービスを展開しています。利用者はモノを手放すことなく資金化できるため、従来の質屋などに代わる、新しい資金調達の選択肢となっています。

- 山本義仁 | ガレージバンク株式会社 代表取締役

- 1988年福岡生まれ。2011年株式会社三井住友銀行入行。

法人営業を経て、人事にて人材評価・処遇管理システムの企画・ 開発を担当。その後、 スタートアップ企業にて個人事業主向けファクタリング事業やプリ ペイドカード事業、保険事業の事業開発・運営に携わる。 2020年ガレージバンク株式会社を共同創業。

創業の背景

質屋を現代に再構築する発想

―― なぜこの事業に挑戦したのですか。

金融機関で法人営業を担当していた頃、個人向け金融が「信用情報」に依存していることに疑問を持ちました。信用情報の毀損があれば、借入が難しくなります。これでは、たとえば再起を図ろうとする人も、チャンスをなかなか得られないのが現状です。

そこで、昔から存在する「質屋」に注目しました。モノの価値を根拠としたファイナンスという考え方自体は非常に合理的ですが、若い世代にとってはあまり馴染みがない。これをスマホアプリで完結できる体験に再設計し、現代のユーザーが使いやすい形にしたのが「カシャリ」です。

創業期から弁護士や関係当局と対話を重ね、サービスの健全性を一緒に作り込む姿勢を徹底しました。様々なステークホルダーとの対話を通じ、「新しい金融をどう社会に根付かせるか」という視点を創業初期から持てたことは大きな財産です。

規制対応とサービス設計

―― 創業期に特に苦労したことはどんな点ですか。

最大の課題は、お客さまが安心して利用できる仕組みの設計でした。お金を扱うサービスは社会インフラの一部です。少しでも不正利用や悪用が発生すれば、一気に信頼を失いかねません。そこで、私たちは本人確認の徹底、AIを活用した査定の精度向上、オンライン取引の安全性を確保する仕組みづくりに多くのリソースを割きました。

同時に、市場動向や先行事例を分析・研究し、「長期的に続けられるサービス」にすることを強く意識しました。結果として、お客さまにとって安心感があり、信頼される土台を築けたと考えています。

成長と資金繰り

「踏めば伸びる」成長曲線

―― 事業の伸びと資金繰りの関係をどう見ていますか。

創業より契約件数は順調に増えており、特に2025年はマーケティング活動を強化したため、大幅にトラクションが伸びている状況です。サービスの潜在的な成長力は十分に感じていますが、一方で常に資金繰りとの綱引きが続いています。

私たちの事業はシンプルで、マーケティングを強化すれば新規の獲得が進み、契約件数が伸びる構造です。ただし、それは同時に広告費や販促費などの支出が一気に膨らむことを意味します。資金が十分にある時は積極的に投下できますが、残高が減ってきたらマーケティングを抑えざるを得ない。資金調達ができれば再び踏み込む──この繰り返しが現在の成長サイクルです。

問題は、資金繰りが窮屈になった瞬間に成長カーブも止まってしまうことです。広告を止めれば新規流入は鈍化し、契約件数の伸びが一気に緩みます。獲得の勢いが途切れると、再加速に再び大きな投資が必要になりますし、結果的に競合に先行されるリスクも高まります。

つまり「需要はあるのに資金がないために攻められない」──このもどかしさこそ、FinTechを含むスタートアップが抱える典型的なジレンマです。資金繰りひとつで成長のスピードが大きく左右されるのです。

そこで重要になるのがデットファイナンスの活用です。デットによって一定の運転資金を確保できれば、マーケティングを継続的に実行でき、成長曲線を途切れさせずにすみます。単なる「資金のつなぎ」ではなく、成長のリズムを維持するための安定装置としてデットを位置づけています。

特に、Flex Capitalのようにこのようなスタートアップの事情を理解し、スピード感を持って伴走してくれる存在は、この資金繰りの課題を解消し、成長を止めずに次のステージに進むための大きな支えになってくれていると感じています。

資金調達のリアル

FinTechスタートアップの苦労

―― 資金調達ではどんな苦労がありましたか。

正直に言えば「苦労しかない」というのが実感です。FinTechという領域は、事業内容を深く理解してくれる投資家が限られています。テクノロジーだけでなく金融規制に関する知識や経験も必要になるため、投資判断ができるプレイヤー自体が少ないという印象です。さらに創業初期は実績や信用が乏しいため、事業に共感してリスクを取ってくれる投資家を探すこと自体が大きな挑戦でした。

加えて、コロナ禍や世界的なスタートアップ市場の冷え込みも逆風でした。資金供給はグロ-バルに慎重方針となり、特に日本では「確実に成長する見込みのある会社」へ資金が集中する傾向が強まりました。

多くのベンチャーキャピタルは、すでに大きなトラクションが出ている企業に投資を集中させます。そのため、我々のように契約件数を着実に積み上げていくモデルは、派手な数字で注目を集めにくく、理解を得るのに時間がかかります。

突破口となったのは「お客さまのリアルな利用実績」と「再現性のあるリピート率」です。単なる契約件数の増加だけでなく、「どのような属性のお客さまが、どんな理由で使い、どのくらいの頻度で再利用しているのか」をデータで可視化し、投資家に提示しました。これにより「単発の成長ではなく、構造的に需要が存在する」という説得力を持たせることができました。

また、実際にサービスを利用したお客さまの声を伝えることで、社会的インパクトも理解してもらえました。数字とストーリーの両面から訴求することで、徐々に投資家の共感を得られるようになったのです。

創業者が前面に立つ理由

―― CFOや財務担当者に任せるのではなく、ご自身で動かれているのですね。

資金は会社にとって文字通り「生命線」です。これが途絶えればサービスは止まり、ユーザーにも迷惑をかけてしまう。だからこそ資金調達には誰よりも強い責任感が必要です。

CFO候補を採用し任せてみたこともありましたが、思うように調達が進まないことが多くありました。やはり外部の投資家にとって一番響くのは、「覚悟」を持つ創業者自身の言葉です。どれだけ財務の知識が豊富でも、その重みは代えられません。

資金調達に失敗すれば会社の存続自体が危ぶまれる。そのリスクを真正面から引き受けられるのは創業者しかいないと思っています。

ファイナンス戦略

エクイティとデットの使い分け

―― エクイティファイナンスとデットファイナンスの使い分けはどう考えていますか。

私たちは両者の役割を明確に線引きしています。デットファイナンスは、会社を回すためのエネルギーです。返済義務はありますが、その分バランスシートを健全に保ちながら、日々のオペレーションを安定させる役割を果たします。たとえば仕入や人件費の支払いなど、事業を継続するうえで欠かせない資金です。

一方で、エクイティファイナンスは返済義務がない代わりに株式の希薄化を伴います。その分リスクマネーとして、人材採用、システム開発といった「未来に投資する活動」に充てるべき資金だと考えています。

この2つの役割を混同してしまうと、たとえば短期的な運転資金までエクイティで賄ってしまい、成長投資の余地が狭まることがあります。逆に、リスクの高い開発費などをデットで賄うと、返済負担が重くのしかかり、返済不能や債務超過に陥る危険があります。

だからこそ、デットは「事業を支えるエネルギー」・エクイティは「未来を切り拓く投資」と割り切り、それぞれをどう組み合わせるかが経営の根幹に関わるテーマと捉えています。ここを誤らないことが、長期的に持続可能な成長につながると考えています。

単月黒字化への道筋

―― 今後の事業計画についても教えていただけますか。

今のスタートアップ市場全体を見ても、以前のように「赤字でも将来伸びればいい」という考え方は弱まりつつあります。社会的にも投資家の間でも「持続的に利益を出せるかどうか」が重視されるようになっており、私たちもその流れを強く意識しています。

そのため、まずは2026年にも黒字化を達成することを最重要の目標に掲げています。これを達成できれば、外部からの資金調達に依存せずとも事業を継続できる基盤が整うことになります。

短期的な資金繰りを安定させるデットと、将来への投資余力を確保するエクイティ。その両輪をバランスよく組み合わせることで、安定的に黒字化へと移行し、次の成長ステージに進みたいと思っています。

Flex Capitalを選んだ理由

「勝ち馬主義ではない」伴走姿勢

―― Flex Capitalを知ったきっかけと、評価したポイントはどのあたりになりますか。

Flex Capitalは、スタートアップ領域の人であれば「知らない人はいない」と言える存在だと思っています。スタートアップが十分な信用を持っていない段階で、銀行等の金融機関から資金調達することは極めて難しいものです。しかしFlex Capitalは、その壁を理解した上で親身に対話をしてくれました。

特によかったのは、コスト設計が現実的で、実務に即している点です。資金を必要とするタイミングや、スタートアップ特有の事業サイクルを理解した上で条件を提案してくれました。また、他社によくある「一定の規模以上でなければ対応しない」「実績が十分に積み上がった企業にしか応じない」といった姿勢がないのも、安心して相談できる大きな理由です。

スムーズな審査と対外的信用

―― 実際に利用してみてどうでしたか。

審査資料の準備自体は一定必要でしたが、プロセス全体は非常にスムーズでした。審査を通じて過度に時間を取られることもなく、実行まで一貫してスピード感がありました。

調達を実現した後は、「複数社からデットを調達できている」という実績として外部への説明がしやすくなりました。たとえば、株主や金融機関に対しても「すでに信用あるデットの提供元から資金を得ている」という事実は説得力を持ちます。さらに、バランスシート上に資金が積み上がること自体が、会社の信頼性を高める上でも非常に大きいと感じています。

株主・VCからの反応

―― ベンチャーデットはコストが高いと見る向きもありますが、株主の反応などはいかがでしたか。

確かに一部のVCからは「コストが高い」という指摘があります。しかし、私たちの株主はその点について否定的ではありません。むしろ、リスクを取って資金を提供していただいている以上、その対価は妥当だと理解しています。

「高い」という一面的な評価だけで語るのは理解不足ではないかと思っています。エクイティのように株式を手放さずに済むメリットや、資金調達スピードの速さを踏まえれば、デットはむしろ戦略的に使うべき選択肢だと思っています。

今後の展望

既存ユーザーの信頼を守る

――今後の事業展望を教えてください。

新規のお客さまの獲得は状況に応じて調整できますが、既存のお客さまの反復利用を妨げてはいけません。資金繰りの影響で既存のお客さまへの対応が滞れば、「このサービスは頼れない」と判断され、一度築いた信頼が一気に崩れてしまいます。

サービスにおいて最も大切なのは、「一度利用してくれたお客さまを守り続けること」です。新規獲得よりも、すでにご利用いただいている既存のお客さまに安心して繰り返し利用してもらえる環境を維持することが、長期的な成長の基盤になります。

また、既存のお客さまのリピート利用は、事業の安定収益にも直結します。新規獲得には広告費や販促費など大きなコストがかかりますが、既存のお客さまが継続的に利用してくれれば、低コストで安定した収益を確保できる。結果として、資金繰りの安定性も増し、成長戦略をより確実に描けるようになります。

だからこそ、既存のお客さまを守ることは単なる「顧客満足度」の話ではなく、事業を持続的に成長させるための経営的な最重要テーマだと考えております。

個人からSMB(中小企業向け事業)へ広がる可能性

また、現在展開している個人向けサービスをさらに拡大していきます。これまでも契約件数は順調に増えており、個人が持つ動産資産を資金化できるニーズは確実に存在することが見えてきました。まだ十分に開拓されていない市場だからこそ、成長の余地が大きいと感じています。

そのうえで、次のステップとして中小企業向けのリースバック需要にも応えていきたいと考えています。中小企業は日々の資金繰りに悩むケースが多く、保有する設備や機材といった資産を一時的に資金化できれば、経営の選択肢が広がります。ここに私たちの現在のサービスを応用する余地があると見ています。

個人向けでこれまで磨いてきた査定ノウハウや、アプリを通じたスムーズなUX設計は、そのまま法人領域にも展開可能です。これにより、従来の金融機関では拾いきれなかった資金需要をサポートし、新しい金融の形を社会に広げていけると考えています。

これらを通じて、個人・法人の両面で、金融アクセスをよりフラットにする取り組みを進めていきたいと思っています。

――本日はありがとうございました。